يحق للخاضع للضريبة خصم ضريبة المدخلات التـــي تحملها (سددها) قبـــل تاريخ سريان تسجيله لغايات ضريبة القيمة المضافة. وعلى حسب الحال، فـــإن ذلك يتم على السلع والخدمـات التي يتـــم تلقيها لغرض استخدامها في سياق ممارسـة النشـاط الاقتصادي (الى الحد الذي يمكنه من إجراء التوريدات الخاضعة للضريبة والتوريدات البينية والتوريدات التي كانت ستعد خاضعة للضريبة لو أنهـــا تمت فـــي المملكة).

ويخضـــع حـق الخصم على ضريبة المدخلات المســـددة قبل تاريخ سريان التسـجيل لشروط ومعايير محددة.

وقـــد نصت الاتفاقية الموحدة لضريبة القيمة المضافة على الشروط الآتية فيما يخص خصـم ضريبة المدخلات المســـددة قبل تاريخ التسجيل:

تلقي السلع والخدمات لغايات القيام بتوريدات خاضعة للضريبة.

عدم استهلاك الأصول الرأسمالية كليا قبل تاريخ التسجيل.

عدم توريد السلع قبل تاريخ التسجيل.

تلقي الخدمات خلال فترة زمنية معينة قبل تاريخ التسجيل وفقا لما تحدده كل دولة عضو.

عـــدم خضـــوع السلع والخدمـات لأي قيد مـــن القيود المرتبطة بحق الخصم المنصوص عليها في هذه الاتفاقية.

يحق للشخص الخاضع للضريبة خصم ضريبة المدخلات التي تحملها فيما يتعلق بالخدمات المقدمة له خلال فترة الستة أشهر السابقة لتاريخ سريان التسجيل، على أن:

أن يتم شراء الخدمات لغرض استخدامها في سياق ممارسة النشاط الاقتصادي.

لم يتـــم توريد الخدمات إلى شخص آخر ولم يتم استخدامها بالكامل من قبل الشخص الخاضع للضريبة قبل تاريخ التسجيل.

لا تكون الخدمات من النوع المقيد من الخصم. (الدليل الإرشادي الخاص “خصم ضريبة المدخلات“)

لا يلتزم الخاضع للضريبة بتعديل ضريبة المدخلات في حال خسارة السلع أو تلفها أو سرقتها.

وبهدف الحد مـــن أي محاولة للاحتيال ومنعاً للشك، تضمنت اللائحة التنفيذية نصاً على أنـــه يتوجب الإقرار عن السلع التي حصل عليها الخاضع للضريبة وتمت خسارتها أو تلفها أو سرقتها بذات الطريقة التـــي يتم الإقرار عنها في الدفاتر والسجلات المحاسـبية لديه وذلك لإثبات ودعم خصم ضريبة المدخلات على تلك السلع.

للهيئة أن تطلـب إثباتات إضافية تتعلق بالخسارة أو التلف أو السرقة وتتضمن على ســبيل المثال تقرير الشرطة ومستندات التأمين.

مثال: في شهر أغسطس 2020م، قامت شركة الحسام لأعمال الميكانيكا بشراء (50) مصباح اضاءة سيارة لاستعمالها في تصليح السيارات وبسـعر (50) ريال سعودي لكل وحدة – لا تشمل ضريبة القيمة المضافة. بلغ مجموع الشراء هو 2,875 ريال سعودي (2,500 + 375 ضريبة قيمة مضافة). بعد أســـبوعين، قام عامل بإسقاط مجموعة من المصابيح سهواً ولم تعد صالحة للاستعمال. ولم يكن هناك تأمين على هذه الوحدات.

قامت الشركة بتسجيلها كمواد تالفة بعد موافقة الإدارة في دفاترها المحاسبية. وعليه، يمكن لشركة الحسام خصم ضريبة القيمة المضافة (375 ريال) المفروضة على شراء الوحدات التالفة في الإقرار الضريبي. (الدليل الإرشادي الخاص “خصم ضريبة المدخلات“)

كـــون مبلغ ضريبة المدخلات القابلة للخصم يرتبط مباشـــرة بمبلغ ضريبة المخرجات مستحق الدفـع، فإنه لا يمكن للعميل الاستمرار فـــي خصم ضريبة المدخلات عـن توريد ما في حال عدم سداد قيمة التوريد وبالتحديد، تضمنت اللائحة التنفيذية ما يلي:”على الشخص الخاضع للضريبة إذا قام بخصم ضريبة المدخلات عـــن توريد استلمه ولـــم يقم بالسداد كاملاً بعـــد فترة اثني عشـر شهراً من تاريـخ التوريد، أن يخفض خصم ضريبة المدخلات بقـــدر قيمة الضريبة المحسوبة علـــى المقابل الذي يبقى دون ســداد في ذلـــك التاريخ”.

ويتضمن ذلك الحالات التي لـم يتم فيها استحقاق المقابل للمورد بعد (على سبيل المثال إذا تم منح فترة سماح إضافية للسداد). وعندما يقوم العميل بسداد مقابل التوريد فإنه يمكنه خصم ضريبة المدخلات في الفترة التي تم بها السداد.

في حالات أخرى، عندما لا يتلقى الخاضع للضريبة كامل أو جزء من المقابل المتعلق بتوريد خاضع للضريبة فإنه يحق للشخص الخاضع للضريبة كونه المورد – و بشروط معينـة – أن يقوم بتخفيض ضريبة المخرجات لهذا التوريد، ويعرف ذلك بتخفيض الديون المعدومة.

لايرتبط تعديل ضريبة المدخلات القابلة للخصم من قبل العميل بأحقية المورد بتخفيض الديون المعدومة.

يتـــم تقديم معظم الخدمات المهنية كمعاملات تجارية (أعمال-أعمال)، حيث توافق الهيئة على أن يتفق المورد والعميـل على السعر دون ضريبة القيمة المضافة أو مقابـل المبلغ المستحق مقابل توريد سلع وخدمات. في هذه الحالات، يجـــب أن توضح الاتفاقية بينهما أن السـعر لا يشـمل ضريبة القيمة المضافة. وإذا تم إدراج السعـر بـــدون أي ذكـــر لضريبة القيمة المضافة، سيفترض أن المبلغ شامل ضريبة القيمة المضافة.

في هـــذه الحالات، أو إذا احتوى الاتفاق على صياغة أخرى تنص على تضمين ضريبـة القيمة المضافة (مثل «شاملة جميـع الضرائب»)، يتم احتساب ضريبة القيمة المضافة المستحقة مـن المـورد على أنهـا 115/15 من إجمالي المقابل المستحق الدفع.

تعرف الاتفاقية الموحدة مصطلح المقابل كما يلي:

«كل ما حصل أو سوف يحصل عليه المورد الخاضع للضريبة من العميـل أو من جهة ثالثـة لقاء توريد السلع أو الخدمات متضمناً ضريبة القيمة المضافة».

ملاحظة:

كمرحلة انتقالية، أي توريد يتضمن نقل سلع خارج إقليم المملكة إلى إحدى دول مجلس التعاون سيعتبر تصديراً خاضعاً لنسبة صفر في المائة.

يعد النقل خارج دول مجلس التعاون المشار إليه في هذا القسم نقلاً خارج المملكة خلال المرحلة الانتقالية.

في الحالات الاعتيادية، يتضمن التصدير كلاً من:

استكمال بيان التصدير من قبل المصدر كما هو مطلوب ومحدد في نظام (قانون) الجمارك الموحد.

نقل السلع إلى خارج إقليم دول مجلس التعاون

يتم استكمال بيان التصدير ونقل السلع إما من قبل المورد بصفته تصديراً مباشراً أو من قبل العميل بصفته تصديراً غير مباشر، سيؤثر ذلك على تطبيق نسبة الصفر أثناء التوريد.

في جميع الحالات، يتم اعتبار التوريد تصديراً في حال قصد المورد والعميل أن تنقل السلع إلى خارج إقليم دول مجلس التعاون كنتيجة لهذا التوريد.

«تـــستحق الضريبـــة في تاريخ توريد السلع أو الخدمات أو فـــي تاريخ إصدار الفاتـــورة الضريبية أو في تاريخ استلام المقابل جزئيـــاً أو كليا وفي حدود المبلغ المسـتلم، أيهم أســـبق».

يحـدد تاريـــخ التوريـد الفترة الضريبية التي سـيتم الإقرار فيهـــا عن التوريـد. وبما أن لـــكل توريد تاريخ استحقاق ضريبـة مختلــف، فإنه يتم سداد ضريبة القيمة المضافة مـــن قبل المـورد للهيئة عند القيام بتقديم الإقرار(عند استحقاق ضريبة القيمة المضافة عن الفتـرة كاملة).

فـــي الحالات الاعتيادية، يكون التاريـــخ الفعلي لتوريد ســـلع أو خدمات هـــو تاريخ تسـليم السـلع أو اكتمال أداء الخدمــات. ولكن، هنالك بعض القواعـد الخاصة لتاريخ التوريـد ضمن الاتفاقية الموحدة لضريبة القيمة المضافة واللائحة التنفيذية.

مثال: تقـــوم الطبيبة نورة، بتقديم خدمات استشارات طبيـــة. تعتبر الاستشارة الطبية بأنها لمرة واحـدة وعليـــه فإن تاريـــخ التوريد هـــو تاريخ القيام بالاستشارة.

تعتبر الفعاليات والأحداث المهنية والنـدوات بأنها الفعاليات التي تتضمن بشـكل عام القيـام بالتدريب، أو التطوير المهني أو التسـويق أو الأنشطة الترويجية أو مزيج من هذه العوامل لمجموعة من الحضور.

مـن الممكن أن تتم هـــذه الأحداث علـى مدار عدة أيام وقد تشـمل فـي بعض الحالات توفير للطعام والإقامة والأحداث الثقافية في المدينة المضيفة.

يتم فرض ضريبة القيمة المضافة في المملكة على المعاملات التي تقع في المملكة لأغراض ضريبة القيمة المضافة. بشكل عام، يتم تطبيق ضريبة القيمة المضافة على المعاملات التي يكون مكان توريدها في المملكة إما بنسبة %15 أو صفر في المائة. لا تخضع المعاملات التي يقع مكان توريدها خارج المملكة لضريبة القيمة المضافة في السعودية.

مكان إقامة المورد أو العميل:

تم تحديد القواعد المتعلقة بمكان التوريد في الكثير من الحالات بالرجوع إلى مكان إقامة المورد والعميل.

شمل مصطلح « مقيم » الشركة المقيمة المنشأة بموجب أنظمة المملكة العربية السعودية أو إذا كان مركز إدارتها الفعلية في المملكة العربية السعودية. وإذا تم تأسيس شركة أو أي شخصية اعتبارية أخرى خارج المملكة العربية السعودية، وكان لديها مقر عمل أو أي شكل آخر من أشكال المنشآت الثابتة في المملكة العربية السعودية، فإن هذه الشركة تعتبر شركة مقيمة داخل المملكة العربية السعودية.

تشمل الخدمات المالية مجموعة واسعة من المنتجات المالية المقدمة إلى كل من العملاء المسجلين لأغراض ضريبة القيمة المضافة وغيرهم من العملاء.

تعد توريدات الخدمات المالية المقدمة إلى شخص مقيم في المملكة العربية السعودية معفاة من ضريبة القيمة المضافة في الأساس، ولكن قد تعتبر الكثير من التوريدات على أنها خاضعة لضريبة القيمة المضافة بناءً على نوع المقابل الواجب السداد عن هذه الخدمات المالية.

ينص الشكل أدناه على ملخص للمبادئ العامة:

و يقصد بهامش الربح الفرق بين سعر شراء السيارة وسعر البيع، علماً بأنه توجد شروط لتطبيق طريقة هامش الربح يجب توفرها لتطبيق الطريقة وهي:

أن تكون السيارة مصنفة ”كسيارة مستعملة مؤهلة“ من قبل الهيئة.

أن تكون السيارة المستعملة مسجلة في المملكة.

أن يكون الخاضع للضريبة من الأشخاص المرخص لهم بمزاولة نشاط تجارة السيارات وفق سجل تجاري أو ترخيص مشابه.

أن يحصل الشخص المرخص له بمزاولة نشاط تجارة السيارات على موافقة الهيئة بإستخدام طريقة هامش الربح على السيارات المستعملة.

أن لا يكون الخاضع للضريبة قد تكبد ضريبة مدخلات وفقاً للطريقة الإعتيادية على المقابل المدفوع عند شراء السيارة المستعملة المؤهلة.

استيفاء متطلبات الفاتورة الضريبية وحفظ السجلات وفقا لأحكام المادة 48 والمادة 53 من اللائحة التنفيذية لنظام ضريبة القيمة المضافة.

شروط تصنيف السيارة على أنها ”سيارة مستعملة مؤهلة“:

أن تكون السيارة قد تم قيادتها على الطريق لأغراض شخصية أو لأغراض العمل.

أن تكون السيارة صالحة لإعادة الاستخدام كما هي على حالتها أو بعد إجراء بعض التحسينات عليها بشرط ألا يؤدي ذلك إلى تغيير الطابع الأساسي للسيارة.

ولمزيد من التفاصيل يمكن الرجوع للدليل الإرشادي الصادر من هيئة الزكاة والضريبة والجمارك من خلال الرابط.

قع مكان توريد أي خدمة لنقل الركاب أو نقل السلع (الشحن) في مكان بدء هذا النقل، ويتم تطبيق هذه القاعدة بغض النظر عن مكان إقامة المورد أو العميل أو حالة التسجيل لأغراض ضريبة القيمة المضافة أو طريقة الحجز (سواء تم الحجز شخصياً أو من خدمات الحجز الإلكتروني)، حيث لا يتغير مكان توريد خدمات النقل ونسبة ضريبة القيمة المضافة واجبة التطبيق باختلاف الحالات السابق ذكرها

صادرات المعادن الإستثمارية: في حال تم تصدير المعادن الاستثمارية إلى خارج المملكة فإنه يعتبر تصديراً للسلع الى خارج إقليم دول مجلس التعاون الذي يخضع للضريبة بنسبة صفر في المائة، يجب أن يحصل المورد على مستندات التصدير والمستندات التجارية ومستندات النقل التي تثبت أن السلع قد تم نقلها إلى خارج إقليم دول مجلس التعاون.

توريدات المعادن الإستثمارية: هي توريدات لسلع حيث يتضمن التوريد نقل الملكية أو حق التصرف في رقائق أو سبائك أو ألواح محددة و مُعرفة أو قطعة من معادن استثمارية أخرى.

ورغم ذلك فإن عديداً من المعاملات المتعلقة بالمعادن الاستثمارية قد لا تتضمن نقل ملكية تلك المعادن، حيث يجوز تأجير المعادن الاستثمارية أو بيعها على أساس «عام» (غير مخصص).

عندما تباع المعادن على هذا الأساس، يكون للمشتري الحق في إمتلاك كمية معينة من المعادن وتظل هذه الكمية بحيازة المورد، مع ذلك لا يحصل المشتري على ملكية أي سلع ملموسة محددة، وبالتالي تعد مبيعات المعادن الاستثمارية على أساس «عام» (غير مخصص)، وتأجيرها بأنها توريدات خدمات لأغراض ضريبة القيمة المضافة.

يخضع للضريبة بنسبة صفر في المائة توريد الذهب والفضة والبلاتين في المملكة. تطبق نسبة الصفر على البيع المباشر والصريح للمعادن الاستثمارية، وكذلك على أي شكل آخر من أشكال:

«المنح أو التنازل عن أو الترك لأي حق أو مصلحة أو مطالبة لأي توريد معدن استثماري إذا كان ذلك الحق. أو المصلحة أو المطالبة يعد نقًل لحيازة السلع أو يمنح حقا بذلك»

تفرض ضريبة القيمة المضافة في المكان الذي استهلكت فيه السلع او الخدمات، حيث ان مكان التوريد هو المحدد فيما إن كانت ستفرض ضريبة القيمة المضافة ام لا.

لا يجب فرض ضريبة القيمة المضافة على أي سلعة أو خدمة ستستهلك أو ينتفع بها خارج المملكة العربية السعودية وذلك تماشيًا مع مبدأ الإقليمية والإاستهلاك.

تفرض الضريبة على توريدات السلع والخدمات الخاضعة للضريبة التي تورد في المملكة من قبل أشخاص خاضعين للضريبة، فإذا قام العميل بالانتفاع أو استهلاك هذه الخدمة أو السلعة خارج المملكة فإنه يجوز له طلب استرداد الضريبة التي تكبدها من الهيئة.

هي الالية التي يكون بموجبها العميل الخاضع للضريبة ملزمًا عن الضريبة المستحقة نيابةً عن المورد، ومسؤولًا عن جميع الالتزامات المنصوص عليها في الاتفاقية والقانون المحلي.

تُطبـق آليـة الاحتساب العكسـي فقـط فيمـا يتعلق بالخدمات التي يقـوم العميل الخاضع للضريبة بتلقيها من مورد غيــر مقيـم فـي إقليم دول مجلــس التعــاون والتي تكـون خاضعة للضريبة بطبيعتها.

وهنالك العديد من الامثلة التي تندرج ضمن الخدمات الخاضعة للضريبة وفقًا لالية الاحتساب العكسي على سبيل المثال:

- الخدمات القانونية والاستشارية

- خدمات الاشتراك والعضوية

- خدمات الإعلانات

يمكن أن تختلف المشورة الضريبية من خبير إلى آخر لعدة أسباب، وذلك نتيجة بعض العوامل الرئيسية التي يمكنها أن تؤثر على الاستشارة التي يقدمها خبير الضرائب مثل تجاربه وخبراته السابقة، والسياق المحدد لمسألة الضرائب، وأيضاً الإختلافات في تفسير الأنظمة واللوائح الضريبية من خبير الى آخر.

إن أحد العوامل الأساسية التي يمكن أن تسهم في الاختلافات في المشورة الضريبية هي الخبرة السابقة لهذا الخبير والتجارب العديدة التي ساهم في حلها أو الاطلاع عليها.

قد يكون لخبير الضرائب الذي كان يعمل في هذا المجال لسنوات عديدة ولديه فهم عميق لقانون الضرائب وجهة نظر مختلفة حول قضية معينة عن أي شخص ليس لديه الخبرة الكافية في المهنة، بالإضافة إلى ذلك قد يكون لخبراء الضرائب المختلفين مجالات تخصص مختلفة، مما قد يؤدي أيضًا إلى اختلافات في المشورة.

العامل الآخر الذي يمكن أن يؤثر على المشورة الضريبية هو السياق المحدد لمسألة الضرائب، على سبيل المثال، قد تختلف الآثار الضريبية لمعاملة معينة اعتمادًا على النشاط الاقتصادي الذي يمارسه العميل الخاضع للضريبة أو الدولة التي تحدث فيها المعاملة، نتيجة لذلك قد يقدم خبراء الضرائب نصائح مختلفة بناءً على الظروف المتغيرة لكل موقف ولكل عميل.

يمكن للاختلافات في تفسير الأنظمة واللوائح الضريبية أن تسهم أيضًا في الاختلافات في المشورة الضريبية، قانون الضرائب معقد ويخضع لتغييرات وتحديثات متكررة، وقد يكون لخبراء الضرائب المختلفين تفسيرات مختلفة لأحكام أو لوائح محددة، بالإضافة إلى ذلك يمكن أن يعتمد تطبيق الأنظمة واللوائح الضريبية على مجموعة متنوعة من العوامل، مثل هيكل دافع الضرائب وطبيعة المعاملة وتوقيت المعاملة التي يمكن أن تؤثر جميعها على المشورة التي يقدمها خبير الضرائب.

يعد اختيار خبير ضرائب قرارًا حاسمًا للأفراد والشركات، فيما يلي بعض العوامل الرئيسية التي يجب مراعاتها عند اختيار خبير ضرائب:

المؤهلات: إبحث عن خبير ضرائب لديه المؤهلات المناسبة، مثل اخصائي ضريبة قيمة مضافة، أو حاصل على زمالة الهيئة السعودية للمحاسبين (SOCPA) أو محاسب قانوني معتمد (CPA)، قد خضع هؤلاء المهنيين لتعليم وتدريب صارمين في قانون الضرائب ويلتزمون بمعايير أخلاقية عالية.

الخبرة: ضع في اعتبارك مستوى خبرة خبير الضرائب في مجال معين من قانون الضرائب الذي تحتاج إلى مساعدة فيه. على سبيل المثال، إذا كنت صاحب شركة صغيرة، فقد ترغب في العمل مع خبير ضرائب لديه خبرة في العمل مع الشركات الصغيرة أو المتوسطة.

السمعة: إبحث عن سمعة الخبير الضريبي وسجله، ابحث عن التقييمات والشهادات من العملاء السابقين له، وتحقق لمعرفة ما إذا كان لدى خبير الضرائب أي إجراءات تأديبية أو شكاوى مسجلة عليه.

مهارات الاتصال: إختر خبير ضرائب يتواصل بوضوح وفعالية، ويكون قادرًا على شرح مفاهيم الضرائب المعقدة بطريقة يمكنك فهمها لأنك تريد العمل مع شخص مستجيب ومتاح للإجابة على أسئلتك.

الرسوم: تأكد من رسوم خبير الضرائب، ومراعاة إن كان مناسب لوضع منشأتك المالي.

التوافق: أخيرًا، اختر خبير ضرائب تشعر بالراحة في العمل معه ويتفهم احتياجاتك وأهدافك التي تطمح لتحقيقها. يجب أن يكون خبير الضرائب الجيد شريكًا في مساعدتك على تحقيق أهدافك المالية.

من خلال النظر في هذه العوامل، يمكنك العثور على خبير ضرائب قادرعلى تقديم يد العون والدعم الذي تحتاجه للتنقل في عالم قانون الضرائب المعقد.

ختاماً

من المهم إدراك أن المشورة الضريبية يمكن أن تختلف من خبير إلى آخر، وقد لا تكون هناك دائمًا إجابة “صحيحة” أو “خاطئة”، عند البحث عن مشورة ضريبية من المهم العمل مع متخصص ضرائب ذائع الصيت وذو خبرة يمكنه تقديم التوجيه المخصص وفقًا لاحتياجات منشأتك وظروفك الخاصة.

بشكل عام على الأشخاص الطبيعيين أو الإعتباريين الذين يمارسون نشاطاً اقتصادياً بشكلٍ مستمر ومنتظم التسجيل لأغراض ضريبة القيمة المضافة، يكون التسجيل بشكل اختياري إذا تجاوزت توريداتهم الخاضعة لضريبة القيمة المضافة أو نفقاتهم الخاضعة لضريبة القيمة المضافة مبلغ 187,500 ريال خلال اثني عشر شهراً، وبشكل إجباري اذا تجاوز مجموع التوريدات الخاضعة مبلغ 375,000 ريال خلال اثني عشر شهراً، كما يجب عليهم تحصيل ضريبة القيمة المضافة التي تنطبق على نشاطاتهم وسدادها لهيئة الزكاة والضريبة والجمارك.

متى ينبغي على المكلفين تقديم اقرارهم الضريبي؟

يتم تقديم الإقرار الضريبي شهرياً للأشخاص الخاضعين لضريبة القيمة المضافة الذين تتجاوز توريداتهم السنوية اكثر من 40 مليون ريال سعودي ويكون تقديم الإقرار بأخر يوم من الشهر الذي يلي عمليات النشاط الاقتصادي.

يتم تقديم الإقرار الضريبي بشكل ربع سنوي للأشخاص الخاضعين لضريبة القيمة المضافة وتكون توريداتهم السنوية أقل من 40 مليون ريال سعودي ويكون تقديم الإقرار للربع الأول من السنة في يوم 30 أبريل.

ماهي الغرامات المترتبة على التأخر في تقديم الإقرارات الضريبية أو سداد المستحقات؟

عند عدم تقديم الإقرار الضريبي في الوقت المحدد تكون الغرامة 5% – 25% من الضريبة التي كان يتعين تقديم الإقرار عنها.

عند عدم دفع الضريبة في الوقت المحدد تكون الغرامة 5% من الضريبة التي يتعين سدادها عن كل شهر أو جزء منه.

بعد تقديم الإقرار يتلقى المكلف مراسلات عن طريق الإيميل أو رقم الجوال وهي ثلاثة رسائل:

- إشعار استلام الإقرار

- نموذج الإقرار الضريبي المستلم

- إشعار الفاتورة للسداد

كما تتيح لكم شبكة عهد إعداد إقراركم الضريبي وأرشفتة على النظام لتتمكنوا من إدارة التزاماتكم الضريبية بكل كفاءة!

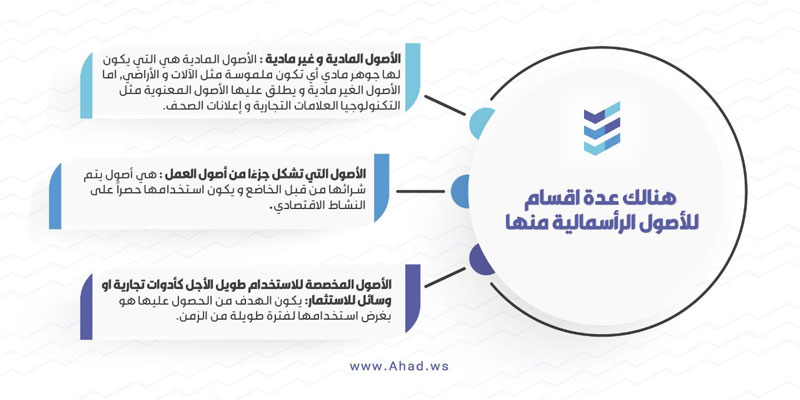

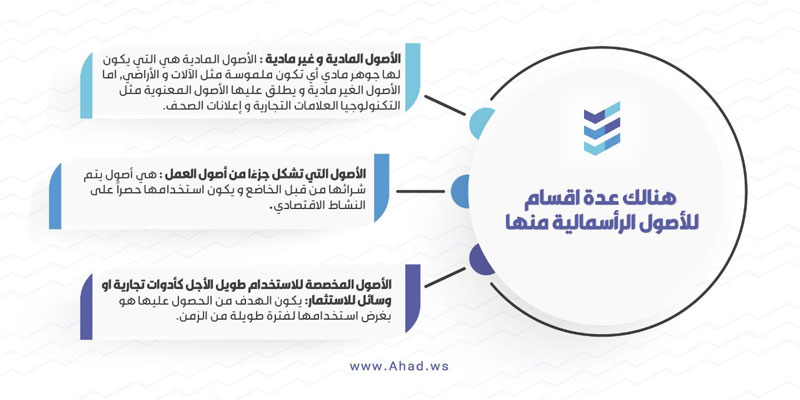

تم تعريف الأصول الرأسمالية على أنها الأصول المادية وغير المادية التي تشكل جزءاً من أصول العمل والمخصصة للاستعمال طويل الأمد كأداة عمل أو وسيلة استثمار.

وبصورة عامة فإن تملك أصول رأسمالية يكون الهدف منه هو تحقيق الإيرادات للمنشأة.

و لكن هنالك أصناف عديدة تكون من ممتلكات الخاضع وهي لمزاولة النشاط الاقتصادي وجزءًا من أصول النشاط ولكنها لا تعتبر أصولاً رأسمالية مثل:

- المخزون: السلع التي يتم المتاجرة بها.

- المواد الخام التي تستخدم في التصنيع والإنتاج.

- المواد الاستهلاكية.

- المواد ذات القيمة البسيطة مثل الأدوات المكتبية.

ولقد أعفت التشريعات التالف والمسروق والمفقود من السلع، كونه توريدًا مفترضاً وعليه لا تفرض ضريبة القيمة المضافة بشرط أن يستوفي الضوابط والشروط التي وضعتها الهيئة.

وقد تطلب الهيئة ما يثبت تلف او سرقة او فقدان السلع بتقرير من الشرطة أو شهادة تثبت ذلك من شركة التأمين.

الإقرار بالزيادة عن صافي الضريبة المستحقة:

أن يكون قد نتج في الإقرار زيادة بمبلغ الضريبة المستحقة كأن يقر بزيادة لضريبة المخرجات أو نقصان لضريبة المدخلات، فإنه يجوز له أن يصحح الخطأ في أي إقرار ضريبي تالى خلال الفترة المحددة للتعديل.

إذا كان الخطأ (15,000) ريال أو أقل يعدل صافي الضريبة في الإقرار الضريبي التالي، ولكن إذا كان الخطأ أكثر من (15,000) ريال فيجوز للشخص الخاضع للضريبة إجراء التصحيح اللازم في الإقرار التالي من خلال تعديل مبالغ الضريبة المدرجة في الحقول المقابلة للحقل التي تم تعبئتها بالخطأ، بتخفيض مبلغ الخطأ من المخرجات أو زيادة بالمدخلات.

الإقرار بالنقص عن صافي الضريبة المستحقة:

في حال تبين للخاضع وجود خطأ بأنه تم الإقرار عن مبلغ الضريبة للهيئة بأقل من الضريبة المستحقة عليه، ونتج ذلك من خلال قيامة بنقصان لضريبة المخرجات وبزيادة ضريبة المدخلات.

يلتزم الخاضع للضريبة بإشعار الهيئة خلال عشرين يومًا من تاريخ علمه بالخطأ أو المبلغ الغير صحيح المدرج في تقييمه “إقراره” الأصلي المقدم إلى الهيئة. ويمكن إجراء هذا الإشعار عن طريق تقديم تصحيح إلكتروني للإقرار السابق للفترة التي ترتبط بها التقييمات التي تم تصحيحها.

بدايةً سنتطرق لتعريف ضريبة القيمة المضافة حيث تعرف بأنها: ضريبة غير مباشرة تفرض على السلع والخدمات التي يتم شراؤها وبيعها من المنشآت الخاضعة. يوجد هنالك ثلاث أنواع لضريبة القيمة المضافة المطبقة في المملكة العربية السعودية:

ضريبة القيمة المضافة النسبة الأساسية 15%.

ضريبة القيمة المضافة الصفرية 0%.

ضريبة القيمة المضافة المعفاة “المبيعات المعفاة”.

الضريبة الصفرية

وهي ضريبة تفرض بنسبة صفر حسب نص قانوني، ويمكن زيادة نسبتها في أي وقت ودون الحاجة للتعديل على القانون. من الأمثلة عليها:

الأدوية والمعدات الطبية المؤهلة.

المعادن الاستثمارية.

السلع المصدرة لخارج اقليم دول مجلس التعاون الخليجي.

خدمات النقل الدولي للسلع والركاب.

الضريبة المعفاة:

ضريبة القيمة المضافة المعفاة “المبيعات المعفاة” هي إعفاء بعض من السلع والخدمات من ضريبة القيمة المضافة المقدمة داخل المملكة العربية السعودية، و في حال حدوث تعديل على قيمة الضريبية للسلع والخدمات المعفاة يتطلب نص قانوني يفيد بتعديلها لأي نسبة يتم التعديل إليها.

أهم الأمثلة على المبيعات المعفاة من ضريبة القيمة المضافة:

- التأمين على الحياة.

- الخدمات المالية التي يكون المقابل الواجب السداد عنها على شكل هامش ضمني أو هامش ربحي (مثل الفوائد على القروض).

- اصدار أو نقل سندات الدين أو رأس المال.

- الامتعة الشخصية والأدوات المنزلية المستعملة التي يجلبها المواطنون المقيمون في الخارج، والأجانب القادمين للإقامة في البلاد لأول مرة.

- إيجار الوحدات السكنية.

ومن الجدير بالذكر أن أي خدمات معفاة داخل إقليم المملكة العربية السعودية يتم تصديرها إلى الخارج تكون خاضعة لنسبة الصفر بالمائة وبذلك يكون لدى المورد أو الخاضع لضريبة القيمة المضافة الحق بخصم ضريبة المدخلات على هذه التوريدات.

مثل: تقديم خدمة التأمين على الحياة داخل المملكة العربية السعودية يكون معفى من الضريبة، ولكن ان كان تقديم هذه الخدمة لشخص غير مقيم في المملكة يكون خاضع لنسبة صفر بالمائة. (مادة رقم 31 فقرة 2)

ختاماً:

من أهم الفروقات بين ضريبة القيمة المضافة الصفرية والمعفاة، أن الضريبة الصفرية لا يلزم نص قانوني لتغيير نسبتها، ولكن المعفاة يلزم نص قانوني لتغييرها لتكون خاضعة لضريبة القيمة المضافة مهما كانت النسبة، و إن جميع السلع والخدمات الخاضعة للنسبة الصفرية يمكن خصم ضريبة المدخلات الخاصة بها بينما الخدمات والسلع المعفاة لا يمكن خصمها.

تفرض ضريبة التوريد المفترض في حال كان الشخص الخاضع للضريبة قد خصم ضريبة المدخلات عن هذه السلع أو الخدمات.

ويعد تصرف الخاضع بأي مما يلي توريدًا مفترضًا:

التنازل عن السلع لغير غايات النشاط، سواءً بمقابل أو بدون.

تغيير استخدام السلع للقيام بتوريدات غير خاضعة للضريبة.

الاحتفاظ بالسلع بعد توقف النشاط.

توريد السلع دون مقابل مالم يكن التوريد في سياق العمل، كعينات الهدايا ذات القيمة الزهيدة.

استخدام سلعًا تشكل جزاءً من الأصول استخداماً شخصيًا.

توريد خدمات دون مقابل.

في حال خصم الشخص الخاضع للضريبة جزءًا فقط من ضريبة المدخلات عند شراء السلع والخدمات أو عند استيراد السلع المرتبطة مباشرة بأي توريد مفترض، فسوف يتم تعديل قيمة التوريد المفترض بحيث يعكس القيمة النسبية لضريبة القيمة المضافة التي تم خصمها.

وأيضًا هنالك توريدات أعفتها تشريعات القيمة المضافة التي تكون دون مقابل وبذلك فإنها لا تعد توريداً مفترضًا يفرض عليه ضريبة وفقًا للحالات التالية:

إذا قام الشخص الخاضع بتوريد هدايا وعينات بغرض الترويج لنشاطه الاقتصادي، شريطة ألا تتجاوز القيمة السوقية العادلة لكل من الهدايا أو العينات التي وردها دون مقابل مبلغ (200) ريال سعودي غير شامل ضريبة القيمة المضافة لكل شخص عن كل سنة تقويمية. ويتجاهل توريدات السلع والخدمات التي تتم بين أعضاء المجموعة الضريبية، حيث انها تُعامل كشخص واحد وبناءً على ذلك فإنه لا يمكنها القيام بالتوريد لنفسها، وبالتالي فإن التوريدات من أحد الأعضاء الى عضو آخر يقع خارج نطاق ضريبة القيمة المضافة.

ونفس الحالة السابقة إذا قام الخاضع بتقديم هدايا لموظفيه شريطة أن لا تتجاوز قيمتها (200) ريال سعودي غير شامل ضريبة القيمة المضافة لكل شخص عن كل سنة تقويمية، وشرط آخر أن لا يتجاوز إجمالي الهدايا والعينات للسنة التقويمية الواحد (50,000) ريال سعودي على أساس القيمة السوقية العادلة لتلك الهدايا والعينات.

ولقد أعفت التشريعات التالف والمسروق والمفقود من السلع، كونه توريدًا مفترضًا وعليه لا يفرض ضريبة القيمة المضافة بشرط أن يستوفي الضوابط والشروط التي وضعتها الهيئة، وقد تطلب الهيئة ما يثبت تلف أو سرقة أو فقدان السلع بتقرير من الشرطة أو شهادة تثبت ذلك من شركة التأمين.

سابقاً كان يتم اصدار الفواتير الضريبية بشكل يدوي أو من أي برنامج مساعد مثل برنامج الوورد أو الإكسل، ولكن بعد ذلك أعلنت هيئة الزكاة والضريبة والجمارك عن موافقة مجلس إدارتها على لائحة الفواتير الإلكترونية، وأن يكون تاريخ الإلزام بإصدار وحفظ الفواتير إلكترونيًا بدءاً من تاريخ 4 ديسمبر 2021م.

و لذلك سنتطرق لتعريف الفواتير الضريبية الإلكترونية (الأساسية) والفواتير الإلكترونية المبسطة، والفرق بينهم.

الفاتورة الضريبية الإلكترونية (الأساسية):

هي الفاتورة التي يتم إصدارها من منشأة الى منشأة أخرى وتحتوي على جميع عناصر الفاتورة الضريبية، وهي:

عنوان المستند “فاتورة ضريبية” أو “فاتورة ضريبية مبسطة”

التواريخ: تاريخ إصدار الفاتورة والتاريخ الذي سيتم فيه التوريد اذا كان مختلف عن تاريخ إصدار الفاتورة

الرقم التسلسلي للفاتورة الضريبية

بيانات المورد: اسم المورد – عنوان المورد – رقم تسجيل ضريبة القيمة المضافة

بيانات العميل: اسم العميل – عنوان العميل – رقم تسجيل ضريبة القيمة المضافة

تفاصيل التوريد أن يكون باللغة العربية ولا مانع من لغة أخرى الى جانب اللغة العربية

إجمالي المبلغ قبل ضريبة القيمة المضافة

نسبة ضريبة القيمة المضافة الخاضعة

الإجمالي بعد احتساب ضريبة المضافة

الفاتورة الضريبية المبسطة:

فاتورة يتم إصدارها بما يتعلق بتوريدات خاضعة لضريبة القيمة المضافة وتكون في حالات محددة وتحتوي على بيانات أقل من الفاتورة الضريبية (الأساسية).

وتصدر هذه الفاتورة عادة من منشأة الى شخص (فرد)، أي إلى أشخاص غير خاضعين لضريبة القيمة المضافة، ويجب أن تحتوي على رمز الاستجابة السريعة (QR Code)، علماً بأنه أصبح من الواجب تطبيق رمز الاستجابة السريعة على الفواتير الضريبية الأساسية ابتداءً من تاريخ 1 يناير 2023 وهي المرحلة الثانية من الفوترة الإلكترونية.

إصدار الفواتير:

يجب على كل شخص خاضع لضريبة القيمة المضافة أن يصدر فاتورة ضريبية سواءً كانت فاتورة مبسطة أو فاتورة أساسية، لكل شخص اعتباري أو طبيعي خاضع للضريبة ولكل شخص غير خاضع ايضاً، ويجب إصدار الفواتير حسب ما حددته الهيئة من اشتراطات لإصدار الفاتورة الضريبية. (المادة “53”)

تقديم إقرارات ضريبة القيمة المضافة:

يجب على كل شخص مسجل لأغراض ضريبة القيمة المضافة وكل من يكون ممثل لخاضع لضريبة القيمة المضافة أن يقوم بتقديم إقراره الضريبي عن توريداته ومصاريفه خلال الفترة الضريبية، سواءً كانت شهرية أو ربع سنوية (ثلاثة أشهر).

ويعتبر الإقرار الضريبي تقييم ذاتي للشخص عن توريداته ومصاريفه وما هو المبلغ المستحق عليه الواجب دفعه أو المبلغ المستحق له من الهيئة الجائز استرداده، ويجوز طلب الاسترداد خلال خمس سنوات.

يجب تقديم الإقرار ودفع الضريبة المستحقة على المكلف في موعد أقصاه اليوم الأخير من الشهر الذي يلي انتهاء الفترة الضريبية التي يتعلق بها الإقرار. (المادة “62”)

حفظ السجلات:

يجب على جميع الأشخاص الخاضعين لضريبة القيمة المضافة الإحتفاظ بالسجلات الضريبية التي تتعلق بإحتساب ضريبة القيمة المضافة وذلك لأغراض التدقيق وايضاً لأغراض الفحص والمراجعة من قبل موظفي الهيئة إذا تطلب الأمر ذلك، ويشمل ذلك أي مستندات مستخدمة في تحديد قيمة الضريبة المستحقة عن كل إقرار ضريبي.

يجب الاحتفاظ بالسجلات لفترة الحفظ الأساسية والبالغة 6 سنوات. (المادة “66”)

شهادة التسجيل في نظام ضريبة القيمة المضافة:

يجـب على الشخص المقيم الخاضع للضريبة والمسجل لدى الهيئة في نظام ضريبة القيمة المضافة وضع شهادة التسجيل في مقر عمله الرئيسي وجميع فروعه بـحيث تكون ظاهرة للعامة. (المادة “8-8”)

تصحيح الأخطاء السابقة:

إذا تبين للخاضع وجود خطأ في إقراره الضريبي أو عدم صحة المبلغ المدرج في إقراره أو تخلف عن الإمتثال لأي التزام ضريبي، يجب عليه إبلاغ الهيئة وتصحيح الخطأ من خلال تعديل الإقرار الضريبي.

إذا كان الخطأ ينتج عنه فرق ضريبي بمبلغ أكثر من 5,000 ريال يجب عليه إبلاغ الهيئة خلال 20 يوم من اكتشافه لذلك الخطأ أو القيمة الغير صحيحة وتعديل الإقرار السابق.

وإذا كان أقل من 5,000 ريال فيمكن تصحيح الخطأ من خلال تعديل صافي الضريبة في الإقرار السابق. (المادة “63”)

مثال: إذا سدد مقيم أتاوة إلى غير مقيم في 19 فبراير يكون واجب على الملزم بتوريد استقطاع الضريبة أن يقدم بيان للهيئة ويسدد الضريبة المستقطعة في موعد أقصاه 10 مارس كما يجب عليه تزويد المستفيد بشهادة تبين المبلغ المدفوع له وقيمة الضريبة المستقطعة منه.

بالإضافة الى بيان الاستقطاع الشهري و سداد الضريبة، يجب على الملزم بضريبة الاستقطاع تقديم بيان سنوي في موعد لا يتجاوز 120 يومًا من انتهاء السنة المالية.

تستقطع الضريبة على كل نوع دخل بنسبة معينة تم تحديدها من قبل الهيئة، ويجب على الشخص الملزم بسداد الضريبة تحديد نوع الدخل المعني من أجل تحديد السعر الذي تستقطع الضريبة على أساسه.

تُعرف ضريبة الاستقطاع بأنها ضريبة مباشرة تُحدد بنسب معينة و يخضع لها غير المقيمين في السعودية، تُستَقطع مِن المبالغ التي يحصلون عليها مِن مصدر في المملكة وتتراوح نسب ضريبة الاستقطاع في المملكة العربية السعودية مابين 5 و 20.

من هو الشخص الملزم باستقطاع الضريبة؟

الشخص الملزم يعرف بأنه أي شخص مقيم في المملكة العربية السعودية سواءً كان مكلف أو غير مكلف، أو منشأة دائمة لغير المقيم الذي يدفع مبالغ من مصادر في المملكة لغير المقيم وبذلك ويكون هو مسؤولاً عن توريد مبلغ ضريبة الاستقطاع إلى الهيئة.

أما فيما يتعلق بالشخص الطبيعي المقيم فإنه لا يعد ملزماً بالاستقطاع إلا في الحالات التي يقوم فيها بدفع مبلغ ما من مصدر في المملكة على خدمات من شخص غير مقيم لأغراض نشاطه الاقتصادي.

ويجوز للخاضع الذي لم تتجاوز توريداته السنوية 40 مليون ريال أن يتقدم بطلب للهيئة بأن يستخدم الفترة الشهرية، وللهيئة الموافقة أو الرفض.

وكذلك للشخص الذي يستخدم الفترة الشهرية لمدة سنتين أن يتقدم بطلب للهيئة لاستخدام فترة ضريبية ربع سنوية، بشرط أن لا تتجاوز قيمة توريداته خلال السنة مبلغ 40 مليون ريال عند تقديم الطلب.

الشخص المستخدم الفترة الشهرية يقدم أول إقرار للهيئة في نهاية الشهر التالي لشهر التوريد، كأن يقوم بتقديم إقرار ضريبة شهر يناير في تاريخ 28 فبراير.

أما الشخص المستخدم للفترة الربع سنوية يقدم أول إقرار للهيئة في آخر يوم من الشهر الذي يلي الثلاثة أشهر للتوريد، كأن يقدم الإقرار الضريبي للربع الأول من السنة في تاريخ 30 أبريل.

اذا كنت شخص طبيعي أو اعتباري، ولديك نشاط اقتصادي، وتمارس نشاطك بصورة مستمرة ومنتظمة، وهدفك من هذا النشاط هو تحقيق الدخل، فأنت من الأشخاص الخاضعين لأنظمة وتشريعات ضريبة القيمة المضافة في المملكة العربية السعودية، يوجد نوعين للتسجيل، إلزامي واختياري.

التسجيل الاختياري

أجازت التشريعات لمن تقل توريداته أو مصاريفه خلال الإثنى عشر شهرًا الماضية أو المتوقعة عن الإثنى عشر شهرًا اللاحقة عن 375,000 ريال وزادت عن 187,500 ريال، أن يقوم اختياريًا بالتسجيل لأغراض ضريبة القيمة المضافة، وأيضًا أتاحت التشريعات لمن تكون جميع توريداته من فئة الصفر بالمئة أن يقوم بالتسجيل بشكل اختياري، ويبدأ نفاذ التسجيل من تاريخ قبول الهيئة لطلب التسجيل.

التسجيل الالزامي

يصبح التسجيل إلزامياً لكل شخص يورد سلعًا وخدمات خاضعة لضريبة القيمة المضافة شريطة أن تصل توريداته من السلع أو الخدمات الخاضعة للضريبة خلال الاثني عشر شهرًا الماضية أو المتوقعة للإثنى عشر شهرًا اللاحقة حد التسجيل الإلزامي وهو 375,000 ريال سعودي، يجب التسجيل خلال 30 يومًا من نهاية الشهر الذي تصل فيه التوريدات الحد الإلزامي، و يبدأ نفاذ التسجيل ابتداءً من بداية الشهر الأول الذي يتوقع فيه أن تتجاوز التوريدات حد التسجيل الإلزامي.

يحق للخاضع للضريبة خصم ضريبة المدخلات التـــي تحملها (سددها) قبـــل تاريخ سريان تسجيله لغايات ضريبة القيمة المضافة. وعلى حسب الحال، فـــإن ذلك يتم على السلع والخدمـات التي يتـــم تلقيها لغرض استخدامها في سياق ممارسـة النشـاط الاقتصادي (الى الحد الذي يمكنه من إجراء التوريدات الخاضعة للضريبة والتوريدات البينية والتوريدات التي كانت ستعد خاضعة للضريبة لو أنهـــا تمت فـــي المملكة).

ويخضـــع حـق الخصم على ضريبة المدخلات المســـددة قبل تاريخ سريان التسـجيل لشروط ومعايير محددة.

وقـــد نصت الاتفاقية الموحدة لضريبة القيمة المضافة على الشروط الآتية فيما يخص خصـم ضريبة المدخلات المســـددة قبل تاريخ التسجيل:

تلقي السلع والخدمات لغايات القيام بتوريدات خاضعة للضريبة.

عدم استهلاك الأصول الرأسمالية كليا قبل تاريخ التسجيل.

عدم توريد السلع قبل تاريخ التسجيل.

تلقي الخدمات خلال فترة زمنية معينة قبل تاريخ التسجيل وفقا لما تحدده كل دولة عضو.

عـــدم خضـــوع السلع والخدمـات لأي قيد مـــن القيود المرتبطة بحق الخصم المنصوص عليها في هذه الاتفاقية.

يحق للشخص الخاضع للضريبة خصم ضريبة المدخلات التي تحملها فيما يتعلق بالخدمات المقدمة له خلال فترة الستة أشهر السابقة لتاريخ سريان التسجيل، على أن:

أن يتم شراء الخدمات لغرض استخدامها في سياق ممارسة النشاط الاقتصادي.

لم يتـــم توريد الخدمات إلى شخص آخر ولم يتم استخدامها بالكامل من قبل الشخص الخاضع للضريبة قبل تاريخ التسجيل.

لا تكون الخدمات من النوع المقيد من الخصم. (الدليل الإرشادي الخاص “خصم ضريبة المدخلات“)

كـــون مبلغ ضريبة المدخلات القابلة للخصم يرتبط مباشـــرة بمبلغ ضريبة المخرجات مستحق الدفـع، فإنه لا يمكن للعميل الاستمرار فـــي خصم ضريبة المدخلات عـن توريد ما في حال عدم سداد قيمة التوريد وبالتحديد، تضمنت اللائحة التنفيذية ما يلي:”على الشخص الخاضع للضريبة إذا قام بخصم ضريبة المدخلات عـــن توريد استلمه ولـــم يقم بالسداد كاملاً بعـــد فترة اثني عشـر شهراً من تاريـخ التوريد، أن يخفض خصم ضريبة المدخلات بقـــدر قيمة الضريبة المحسوبة علـــى المقابل الذي يبقى دون ســداد في ذلـــك التاريخ”.

ويتضمن ذلك الحالات التي لـم يتم فيها استحقاق المقابل للمورد بعد (على سبيل المثال إذا تم منح فترة سماح إضافية للسداد). وعندما يقوم العميل بسداد مقابل التوريد فإنه يمكنه خصم ضريبة المدخلات في الفترة التي تم بها السداد.

في حالات أخرى، عندما لا يتلقى الخاضع للضريبة كامل أو جزء من المقابل المتعلق بتوريد خاضع للضريبة فإنه يحق للشخص الخاضع للضريبة كونه المورد – و بشروط معينـة – أن يقوم بتخفيض ضريبة المخرجات لهذا التوريد، ويعرف ذلك بتخفيض الديون المعدومة.

لايرتبط تعديل ضريبة المدخلات القابلة للخصم من قبل العميل بأحقية المورد بتخفيض الديون المعدومة.

تنص الاتفاقية الموحدة لضريبة القيمة المضافة على أنـــه «يجب أن يتضمن السعر المعلن في السـوق المحلي للسلع والخدمات ضريبة القيمة المضافة».حيث يجب أن تتضمن الأسعار المعلنة للعامة قيمــة ضريبة القيمة المضافة (مثل متجر البيـــع بالتجزئة).

يتـــم تقديم معظم الخدمات المهنية كمعاملات تجارية (أعمال-أعمال)، حيث توافق الهيئة على أن يتفق المورد والعميـل على السعر دون ضريبة القيمة المضافة أو مقابـل المبلغ المستحق مقابل توريد سلع وخدمات. في هذه الحالات، يجـــب أن توضح الاتفاقية بينهما أن السـعر لا يشـمل ضريبة القيمة المضافة. وإذا تم إدراج السعـر بـــدون أي ذكـــر لضريبة القيمة المضافة، سيفترض أن المبلغ شامل ضريبة القيمة المضافة.

في هـــذه الحالات، أو إذا احتوى الاتفاق على صياغة أخرى تنص على تضمين ضريبـة القيمة المضافة (مثل «شاملة جميـع الضرائب»)، يتم احتساب ضريبة القيمة المضافة المستحقة مـن المـورد على أنهـا 115/15 من إجمالي المقابل المستحق الدفع.

تعرف الاتفاقية الموحدة مصطلح المقابل كما يلي:

«كل ما حصل أو سوف يحصل عليه المورد الخاضع للضريبة من العميـل أو من جهة ثالثـة لقاء توريد السلع أو الخدمات متضمناً ضريبة القيمة المضافة».

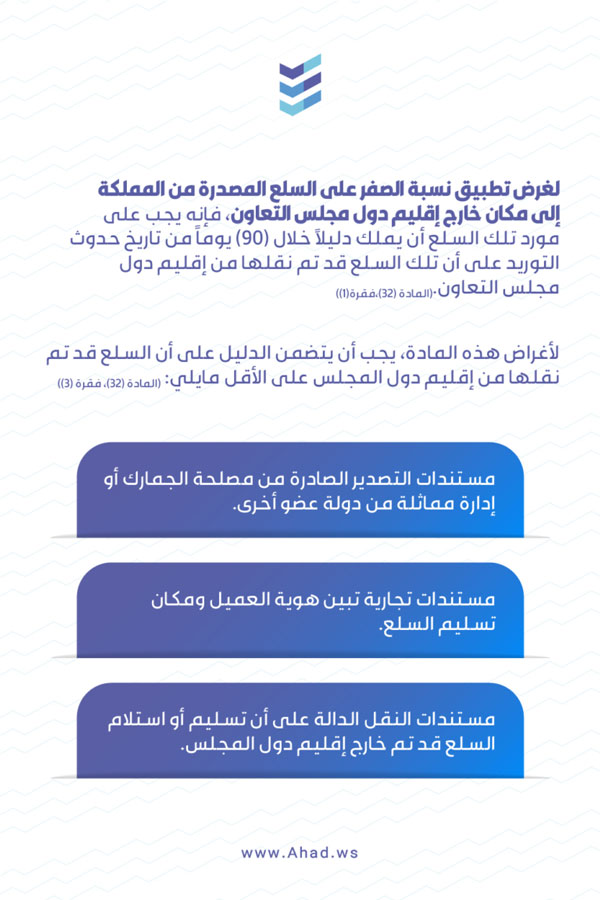

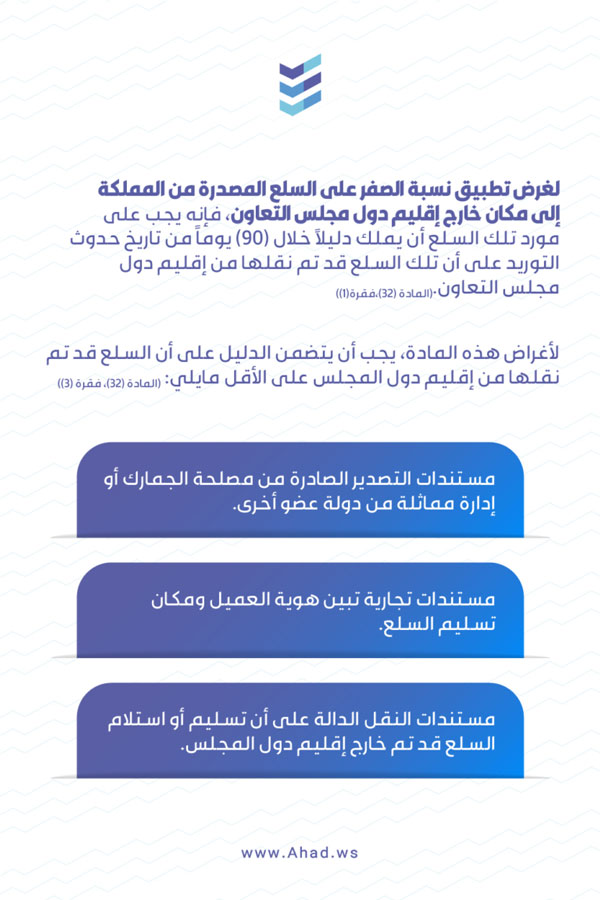

يخضع تصدير السلع إلى خارج إقليم دول مجلس التعاون لضريبة القيمة المضافة بنسبة صفر في المائة.

ملاحظة:

كمرحلة انتقالية، أي توريد يتضمن نقل سلع خارج إقليم المملكة إلى إحدى دول مجلس التعاون سيعتبر تصديراً خاضعاً لنسبة صفر في المائة.

يعد النقل خارج دول مجلس التعاون المشار إليه في هذا القسم نقلاً خارج المملكة خلال المرحلة الانتقالية.

في الحالات الاعتيادية، يتضمن التصدير كلاً من:

استكمال بيان التصدير من قبل المصدر كما هو مطلوب ومحدد في نظام (قانون) الجمارك الموحد.

نقل السلع إلى خارج إقليم دول مجلس التعاون

يتم استكمال بيان التصدير ونقل السلع إما من قبل المورد بصفته تصديراً مباشراً أو من قبل العميل بصفته تصديراً غير مباشر، سيؤثر ذلك على تطبيق نسبة الصفر أثناء التوريد.

في جميع الحالات، يتم اعتبار التوريد تصديراً في حال قصد المورد والعميل أن تنقل السلع إلى خارج إقليم دول مجلس التعاون كنتيجة لهذا التوريد.

يجب أن تتضمن كل فاتورة ضريبية صـــادرة عن توريد خاضع للضريبة تاريخ القيـام بالتوريد (تاريـــخ التوريد لأغراض ضريبة القيمة المضافة). يحـدد تاريـــخ التوريد التاريخ الذي ينشأ فيه استحقاق ضريبة القيمة المضافة، وفقا للاتفاقية الموحدة لضريبة القيمة المضافة:

«تـــستحق الضريبـــة في تاريخ توريد السلع أو الخدمات أو فـــي تاريخ إصدار الفاتـــورة الضريبية أو في تاريخ استلام المقابل جزئيـــاً أو كليا وفي حدود المبلغ المسـتلم، أيهم أســـبق».

يحـدد تاريـــخ التوريـد الفترة الضريبية التي سـيتم الإقرار فيهـــا عن التوريـد. وبما أن لـــكل توريد تاريخ استحقاق ضريبـة مختلــف، فإنه يتم سداد ضريبة القيمة المضافة مـــن قبل المـورد للهيئة عند القيام بتقديم الإقرار(عند استحقاق ضريبة القيمة المضافة عن الفتـرة كاملة).

فـــي الحالات الاعتيادية، يكون التاريـــخ الفعلي لتوريد ســـلع أو خدمات هـــو تاريخ تسـليم السـلع أو اكتمال أداء الخدمــات. ولكن، هنالك بعض القواعـد الخاصة لتاريخ التوريـد ضمن الاتفاقية الموحدة لضريبة القيمة المضافة واللائحة التنفيذية.

مثال: تقـــوم الطبيبة نورة، بتقديم خدمات استشارات طبيـــة. تعتبر الاستشارة الطبية بأنها لمرة واحـدة وعليـــه فإن تاريـــخ التوريد هـــو تاريخ القيام بالاستشارة.

تعتبر الفعاليات والأحداث المهنية والنـدوات بأنها الفعاليات التي تتضمن بشـكل عام القيـام بالتدريب، أو التطوير المهني أو التسـويق أو الأنشطة الترويجية أو مزيج من هذه العوامل لمجموعة من الحضور.

مـن الممكن أن تتم هـــذه الأحداث علـى مدار عدة أيام وقد تشـمل فـي بعض الحالات توفير للطعام والإقامة والأحداث الثقافية في المدينة المضيفة.

م الاتفاق على قواعد مكان التوريد على مستوى دول مجلس التعاون لدول الخليج العربية من خلال الاتفاقية الموحدة لضريبة القيمة المضافة بهدف توضيح الدولة التي يجب عليها تطبيق ضريبة القيمة المضافة في حالات المعاملات عبر الحدود (التي يتم فيها انتقال السلع من دولة إلى أخرى، أو التي يكون فيها المورد والعميل مقيمين في دول مختلفة).

يتم فرض ضريبة القيمة المضافة في المملكة على المعاملات التي تقع في المملكة لأغراض ضريبة القيمة المضافة. بشكل عام، يتم تطبيق ضريبة القيمة المضافة على المعاملات التي يكون مكان توريدها في المملكة إما بنسبة %15 أو صفر في المائة. لا تخضع المعاملات التي يقع مكان توريدها خارج المملكة لضريبة القيمة المضافة في السعودية.

تشمل الخدمات المالية مجموعة واسعة من المنتجات المالية المقدمة إلى كل من العملاء المسجلين لأغراض ضريبة القيمة المضافة وغيرهم من العملاء.

تعد توريدات الخدمات المالية المقدمة إلى شخص مقيم في المملكة العربية السعودية معفاة من ضريبة القيمة المضافة في الأساس، ولكن قد تعتبر الكثير من التوريدات على أنها خاضعة لضريبة القيمة المضافة بناءً على نوع المقابل الواجب السداد عن هذه الخدمات المالية.

ينص الشكل أدناه على ملخص للمبادئ العامة :

تحدد القواعد المتعلقة بمكان التوريد الدولة التي لها الحق في تطبيق ضريبة القيمة المضافة على توريد الخدمات المالية. إذا كانت ضريبة القيمة المضافة مستحقة (أي لم يكن التوريد معفياً) فستحدد هذه المفاهيم أيضا الشخص المسؤول عن التبليغ عن ضريبة القيمة المضافة.

مكان إقامة المورد أو العميل:

تم تحديد القواعد المتعلقة بمكان التوريد في الكثير من الحالات بالرجوع إلى مكان إقامة المورد والعميل.

شمل مصطلح « مقيم » الشركة المقيمة المنشأة بموجب أنظمة المملكة العربية السعودية أو إذا كان مركز إدارتها الفعلية في المملكة العربية السعودية. وإذا تم تأسيس شركة أو أي شخصية اعتبارية أخرى خارج المملكة العربية السعودية، وكان لديها مقر عمل أو أي شكل آخر من أشكال المنشآت الثابتة في المملكة العربية السعودية، فإن هذه الشركة تعتبر شركة مقيمة داخل المملكة العربية السعودية.

تم في 1 يوليو 2023 البدء في تطبيق طريقة هامش الربح والتي تتيح للشخص الخاضع للضريبة المرخص له بمزاولة نشاط تجارة السيارات المستعملة تطبيق طريقة هامش الربح على السيارات المؤهلة بعد الحصول على موافقة الهيئة، بحيث تصبح الضريبة على هامش الربح فقط بدلاً من كامل المبلغ.

و يقصد بهامش الربح الفرق بين سعر شراء السيارة وسعر البيع، علماً بأنه توجد شروط لتطبيق طريقة هامش الربح يجب توفرها لتطبيق الطريقة وهي:

أن تكون السيارة مصنفة ”كسيارة مستعملة مؤهلة“ من قبل الهيئة.

أن تكون السيارة المستعملة مسجلة في المملكة.

أن يكون الخاضع للضريبة من الأشخاص المرخص لهم بمزاولة نشاط تجارة السيارات وفق سجل تجاري أو ترخيص مشابه.

أن يحصل الشخص المرخص له بمزاولة نشاط تجارة السيارات على موافقة الهيئة بإستخدام طريقة هامش الربح على السيارات المستعملة.

أن لا يكون الخاضع للضريبة قد تكبد ضريبة مدخلات وفقاً للطريقة الإعتيادية على المقابل المدفوع عند شراء السيارة المستعملة المؤهلة.

استيفاء متطلبات الفاتورة الضريبية وحفظ السجلات وفقا لأحكام المادة 48 والمادة 53 من اللائحة التنفيذية لنظام ضريبة القيمة المضافة.

شروط تصنيف السيارة على أنها ”سيارة مستعملة مؤهلة“:

أن تكون السيارة قد تم قيادتها على الطريق لأغراض شخصية أو لأغراض العمل.

أن تكون السيارة صالحة لإعادة الاستخدام كما هي على حالتها أو بعد إجراء بعض التحسينات عليها بشرط ألا يؤدي ذلك إلى تغيير الطابع الأساسي للسيارة.

ولمزيد من التفاصيل يمكن الرجوع للدليل الإرشادي الصادر من هيئة الزكاة والضريبة والجمارك من خلال الرابط.

قع مكان توريد أي خدمة لنقل الركاب أو نقل السلع (الشحن) في مكان بدء هذا النقل، ويتم تطبيق هذه القاعدة بغض النظر عن مكان إقامة المورد أو العميل أو حالة التسجيل لأغراض ضريبة القيمة المضافة أو طريقة الحجز (سواء تم الحجز شخصياً أو من خدمات الحجز الإلكتروني)، حيث لا يتغير مكان توريد خدمات النقل ونسبة ضريبة القيمة المضافة واجبة التطبيق باختلاف الحالات السابق ذكرها

صادرات المعادن الإستثمارية: في حال تم تصدير المعادن الاستثمارية إلى خارج المملكة فإنه يعتبر تصديراً للسلع الى خارج إقليم دول مجلس التعاون الذي يخضع للضريبة بنسبة صفر في المائة، يجب أن يحصل المورد على مستندات التصدير والمستندات التجارية ومستندات النقل التي تثبت أن السلع قد تم نقلها إلى خارج إقليم دول مجلس التعاون.

توريدات المعادن الإستثمارية: هي توريدات لسلع حيث يتضمن التوريد نقل الملكية أو حق التصرف في رقائق أو سبائك أو ألواح محددة و مُعرفة أو قطعة من معادن استثمارية أخرى.

ورغم ذلك فإن عديداً من المعاملات المتعلقة بالمعادن الاستثمارية قد لا تتضمن نقل ملكية تلك المعادن، حيث يجوز تأجير المعادن الاستثمارية أو بيعها على أساس «عام» (غير مخصص).

عندما تباع المعادن على هذا الأساس، يكون للمشتري الحق في إمتلاك كمية معينة من المعادن وتظل هذه الكمية بحيازة المورد، مع ذلك لا يحصل المشتري على ملكية أي سلع ملموسة محددة، وبالتالي تعد مبيعات المعادن الاستثمارية على أساس «عام» (غير مخصص)، وتأجيرها بأنها توريدات خدمات لأغراض ضريبة القيمة المضافة.

يخضع للضريبة بنسبة صفر في المائة توريد الذهب والفضة والبلاتين في المملكة. تطبق نسبة الصفر على البيع المباشر والصريح للمعادن الاستثمارية، وكذلك على أي شكل آخر من أشكال:

«المنح أو التنازل عن أو الترك لأي حق أو مصلحة أو مطالبة لأي توريد معدن استثماري إذا كان ذلك الحق. أو المصلحة أو المطالبة يعد نقًل لحيازة السلع أو يمنح حقا بذلك»

تفرض ضريبة القيمة المضافة في المكان الذي استهلكت فيه السلع او الخدمات، حيث ان مكان التوريد هو المحدد فيما إن كانت ستفرض ضريبة القيمة المضافة ام لا.

لا يجب فرض ضريبة القيمة المضافة على أي سلعة أو خدمة ستستهلك أو ينتفع بها خارج المملكة العربية السعودية وذلك تماشيًا مع مبدأ الإقليمية والإاستهلاك.

تفرض الضريبة على توريدات السلع والخدمات الخاضعة للضريبة التي تورد في المملكة من قبل أشخاص خاضعين للضريبة، فإذا قام العميل بالانتفاع أو استهلاك هذه الخدمة أو السلعة خارج المملكة فإنه يجوز له طلب استرداد الضريبة التي تكبدها من الهيئة.

هي الالية التي يكون بموجبها العميل الخاضع للضريبة ملزمًا عن الضريبة المستحقة نيابةً عن المورد، ومسؤولًا عن جميع الالتزامات المنصوص عليها في الاتفاقية والقانون المحلي.

تُطبـق آليـة الاحتساب العكسـي فقـط فيمـا يتعلق بالخدمات التي يقـوم العميل الخاضع للضريبة بتلقيها من مورد غيــر مقيـم فـي إقليم دول مجلــس التعــاون والتي تكـون خاضعة للضريبة بطبيعتها.

وهنالك العديد من الامثلة التي تندرج ضمن الخدمات الخاضعة للضريبة وفقًا لالية الاحتساب العكسي على سبيل المثال:

- الخدمات القانونية والاستشارية

- خدمات الاشتراك والعضوية

- خدمات الإعلانات

يمكن أن تختلف المشورة الضريبية من خبير إلى آخر لعدة أسباب، وذلك نتيجة بعض العوامل الرئيسية التي يمكنها أن تؤثر على الاستشارة التي يقدمها خبير الضرائب مثل تجاربه وخبراته السابقة، والسياق المحدد لمسألة الضرائب، وأيضاً الإختلافات في تفسير الأنظمة واللوائح الضريبية من خبير الى آخر.

إن أحد العوامل الأساسية التي يمكن أن تسهم في الاختلافات في المشورة الضريبية هي الخبرة السابقة لهذا الخبير والتجارب العديدة التي ساهم في حلها أو الاطلاع عليها.

قد يكون لخبير الضرائب الذي كان يعمل في هذا المجال لسنوات عديدة ولديه فهم عميق لقانون الضرائب وجهة نظر مختلفة حول قضية معينة عن أي شخص ليس لديه الخبرة الكافية في المهنة، بالإضافة إلى ذلك قد يكون لخبراء الضرائب المختلفين مجالات تخصص مختلفة، مما قد يؤدي أيضًا إلى اختلافات في المشورة.

العامل الآخر الذي يمكن أن يؤثر على المشورة الضريبية هو السياق المحدد لمسألة الضرائب، على سبيل المثال، قد تختلف الآثار الضريبية لمعاملة معينة اعتمادًا على النشاط الاقتصادي الذي يمارسه العميل الخاضع للضريبة أو الدولة التي تحدث فيها المعاملة، نتيجة لذلك قد يقدم خبراء الضرائب نصائح مختلفة بناءً على الظروف المتغيرة لكل موقف ولكل عميل.

يمكن للاختلافات في تفسير الأنظمة واللوائح الضريبية أن تسهم أيضًا في الاختلافات في المشورة الضريبية، قانون الضرائب معقد ويخضع لتغييرات وتحديثات متكررة، وقد يكون لخبراء الضرائب المختلفين تفسيرات مختلفة لأحكام أو لوائح محددة، بالإضافة إلى ذلك يمكن أن يعتمد تطبيق الأنظمة واللوائح الضريبية على مجموعة متنوعة من العوامل، مثل هيكل دافع الضرائب وطبيعة المعاملة وتوقيت المعاملة التي يمكن أن تؤثر جميعها على المشورة التي يقدمها خبير الضرائب.

يعد اختيار خبير ضرائب قرارًا حاسمًا للأفراد والشركات، فيما يلي بعض العوامل الرئيسية التي يجب مراعاتها عند اختيار خبير ضرائب:

المؤهلات: إبحث عن خبير ضرائب لديه المؤهلات المناسبة، مثل اخصائي ضريبة قيمة مضافة، أو حاصل على زمالة الهيئة السعودية للمحاسبين (SOCPA) أو محاسب قانوني معتمد (CPA)، قد خضع هؤلاء المهنيين لتعليم وتدريب صارمين في قانون الضرائب ويلتزمون بمعايير أخلاقية عالية.

الخبرة: ضع في اعتبارك مستوى خبرة خبير الضرائب في مجال معين من قانون الضرائب الذي تحتاج إلى مساعدة فيه. على سبيل المثال، إذا كنت صاحب شركة صغيرة، فقد ترغب في العمل مع خبير ضرائب لديه خبرة في العمل مع الشركات الصغيرة أو المتوسطة.

السمعة: إبحث عن سمعة الخبير الضريبي وسجله، ابحث عن التقييمات والشهادات من العملاء السابقين له، وتحقق لمعرفة ما إذا كان لدى خبير الضرائب أي إجراءات تأديبية أو شكاوى مسجلة عليه.

مهارات الاتصال: إختر خبير ضرائب يتواصل بوضوح وفعالية، ويكون قادرًا على شرح مفاهيم الضرائب المعقدة بطريقة يمكنك فهمها لأنك تريد العمل مع شخص مستجيب ومتاح للإجابة على أسئلتك.

الرسوم: تأكد من رسوم خبير الضرائب، ومراعاة إن كان مناسب لوضع منشأتك المالي.

التوافق: أخيرًا، اختر خبير ضرائب تشعر بالراحة في العمل معه ويتفهم احتياجاتك وأهدافك التي تطمح لتحقيقها. يجب أن يكون خبير الضرائب الجيد شريكًا في مساعدتك على تحقيق أهدافك المالية.

من خلال النظر في هذه العوامل، يمكنك العثور على خبير ضرائب قادرعلى تقديم يد العون والدعم الذي تحتاجه للتنقل في عالم قانون الضرائب المعقد.

ختاماً

من المهم إدراك أن المشورة الضريبية يمكن أن تختلف من خبير إلى آخر، وقد لا تكون هناك دائمًا إجابة “صحيحة” أو “خاطئة”، عند البحث عن مشورة ضريبية من المهم العمل مع متخصص ضرائب ذائع الصيت وذو خبرة يمكنه تقديم التوجيه المخصص وفقًا لاحتياجات منشأتك وظروفك الخاصة.

بشكل عام على الأشخاص الطبيعيين أو الإعتباريين الذين يمارسون نشاطاً اقتصادياً بشكلٍ مستمر ومنتظم التسجيل لأغراض ضريبة القيمة المضافة، يكون التسجيل بشكل اختياري إذا تجاوزت توريداتهم الخاضعة لضريبة القيمة المضافة أو نفقاتهم الخاضعة لضريبة القيمة المضافة مبلغ 187,500 ريال خلال اثني عشر شهراً، وبشكل إجباري اذا تجاوز مجموع التوريدات الخاضعة مبلغ 375,000 ريال خلال اثني عشر شهراً، كما يجب عليهم تحصيل ضريبة القيمة المضافة التي تنطبق على نشاطاتهم وسدادها لهيئة الزكاة والضريبة والجمارك.

متى ينبغي على المكلفين تقديم اقرارهم الضريبي؟

يتم تقديم الإقرار الضريبي شهرياً للأشخاص الخاضعين لضريبة القيمة المضافة الذين تتجاوز توريداتهم السنوية اكثر من 40 مليون ريال سعودي ويكون تقديم الإقرار بأخر يوم من الشهر الذي يلي عمليات النشاط الاقتصادي.

يتم تقديم الإقرار الضريبي بشكل ربع سنوي للأشخاص الخاضعين لضريبة القيمة المضافة وتكون توريداتهم السنوية أقل من 40 مليون ريال سعودي ويكون تقديم الإقرار للربع الأول من السنة في يوم 30 أبريل.

ماهي الغرامات المترتبة على التأخر في تقديم الإقرارات الضريبية أو سداد المستحقات؟

عند عدم تقديم الإقرار الضريبي في الوقت المحدد تكون الغرامة 5% – 25% من الضريبة التي كان يتعين تقديم الإقرار عنها.

عند عدم دفع الضريبة في الوقت المحدد تكون الغرامة 5% من الضريبة التي يتعين سدادها عن كل شهر أو جزء منه.

بعد تقديم الإقرار يتلقى المكلف مراسلات عن طريق الإيميل أو رقم الجوال وهي ثلاثة رسائل:

- إشعار استلام الإقرار

- نموذج الإقرار الضريبي المستلم

- إشعار الفاتورة للسداد

كما تتيح لكم شبكة عهد إعداد إقراركم الضريبي وأرشفتة على النظام لتتمكنوا من إدارة التزاماتكم الضريبية بكل كفاءة!

تم تعريف الأصول الرأسمالية على أنها الأصول المادية وغير المادية التي تشكل جزءاً من أصول العمل والمخصصة للاستعمال طويل الأمد كأداة عمل أو وسيلة استثمار.

وبصورة عامة فإن تملك أصول رأسمالية يكون الهدف منه هو تحقيق الإيرادات للمنشأة.

و لكن هنالك أصناف عديدة تكون من ممتلكات الخاضع وهي لمزاولة النشاط الاقتصادي وجزءًا من أصول النشاط ولكنها لا تعتبر أصولاً رأسمالية مثل:

- المخزون: السلع التي يتم المتاجرة بها.

- المواد الخام التي تستخدم في التصنيع والإنتاج.

- المواد الاستهلاكية.

- المواد ذات القيمة البسيطة مثل الأدوات المكتبية.

ولقد أعفت التشريعات التالف والمسروق والمفقود من السلع، كونه توريدًا مفترضاً وعليه لا تفرض ضريبة القيمة المضافة بشرط أن يستوفي الضوابط والشروط التي وضعتها الهيئة.

وقد تطلب الهيئة ما يثبت تلف او سرقة او فقدان السلع بتقرير من الشرطة أو شهادة تثبت ذلك من شركة التأمين.

أوضحت اللائحة التنفيذية لنظام ضريبة القيمة المضافة آلية لتصحيح الأخطاء وذكرت شروطها وفرقت بين نوع الخطأ وقيمته، عندما يكون هناك خطأ بالمبلغ المستحق للهيئة في الإقرار الضريبي فإن حق الهيئة بهذا المبلغ لا يسقط بالتقادم، ولكن إن كان الخطأ من صالح الخاضع للضريبة فحددت الهيئة 5 سنوات من نهاية السنة التقويمية التي وقع فيها الخطأ للتصحيح وإلا سيسقط حق الخاضع لتصحيحه وطلب الإسترداد، وهناك نوعين للأخطاء إما أن يكون بالإقرار بالزيادة عن صافي الضريبة المستحقة أو بالنقص عن صافي الضريبة المستحقة.

الإقرار بالزيادة عن صافي الضريبة المستحقة:

أن يكون قد نتج في الإقرار زيادة بمبلغ الضريبة المستحقة كأن يقر بزيادة لضريبة المخرجات أو نقصان لضريبة المدخلات، فإنه يجوز له أن يصحح الخطأ في أي إقرار ضريبي تالى خلال الفترة المحددة للتعديل.

إذا كان الخطأ (15,000) ريال أو أقل يعدل صافي الضريبة في الإقرار الضريبي التالي، ولكن إذا كان الخطأ أكثر من (15,000) ريال فيجوز للشخص الخاضع للضريبة إجراء التصحيح اللازم في الإقرار التالي من خلال تعديل مبالغ الضريبة المدرجة في الحقول المقابلة للحقل التي تم تعبئتها بالخطأ، بتخفيض مبلغ الخطأ من المخرجات أو زيادة بالمدخلات.

الإقرار بالنقص عن صافي الضريبة المستحقة:

في حال تبين للخاضع وجود خطأ بأنه تم الإقرار عن مبلغ الضريبة للهيئة بأقل من الضريبة المستحقة عليه، ونتج ذلك من خلال قيامة بنقصان لضريبة المخرجات وبزيادة ضريبة المدخلات.

يلتزم الخاضع للضريبة بإشعار الهيئة خلال عشرين يومًا من تاريخ علمه بالخطأ أو المبلغ الغير صحيح المدرج في تقييمه “إقراره” الأصلي المقدم إلى الهيئة. ويمكن إجراء هذا الإشعار عن طريق تقديم تصحيح إلكتروني للإقرار السابق للفترة التي ترتبط بها التقييمات التي تم تصحيحها.

بدايةً سنتطرق لتعريف ضريبة القيمة المضافة حيث تعرف بأنها: ضريبة غير مباشرة تفرض على السلع والخدمات التي يتم شراؤها وبيعها من المنشآت الخاضعة. يوجد هنالك ثلاث أنواع لضريبة القيمة المضافة المطبقة في المملكة العربية السعودية:

ضريبة القيمة المضافة النسبة الأساسية 15%.

ضريبة القيمة المضافة الصفرية 0%.

ضريبة القيمة المضافة المعفاة “المبيعات المعفاة”.

الضريبة الصفرية

وهي ضريبة تفرض بنسبة صفر حسب نص قانوني، ويمكن زيادة نسبتها في أي وقت ودون الحاجة للتعديل على القانون. من الأمثلة عليها:

الأدوية والمعدات الطبية المؤهلة.

المعادن الاستثمارية.

السلع المصدرة لخارج اقليم دول مجلس التعاون الخليجي.

خدمات النقل الدولي للسلع والركاب.

الضريبة المعفاة:

ضريبة القيمة المضافة المعفاة “المبيعات المعفاة” هي إعفاء بعض من السلع والخدمات من ضريبة القيمة المضافة المقدمة داخل المملكة العربية السعودية، و في حال حدوث تعديل على قيمة الضريبية للسلع والخدمات المعفاة يتطلب نص قانوني يفيد بتعديلها لأي نسبة يتم التعديل إليها.

أهم الأمثلة على المبيعات المعفاة من ضريبة القيمة المضافة:

- التأمين على الحياة.

- الخدمات المالية التي يكون المقابل الواجب السداد عنها على شكل هامش ضمني أو هامش ربحي (مثل الفوائد على القروض).

- اصدار أو نقل سندات الدين أو رأس المال.

- الامتعة الشخصية والأدوات المنزلية المستعملة التي يجلبها المواطنون المقيمون في الخارج، والأجانب القادمين للإقامة في البلاد لأول مرة.

- إيجار الوحدات السكنية.

ومن الجدير بالذكر أن أي خدمات معفاة داخل إقليم المملكة العربية السعودية يتم تصديرها إلى الخارج تكون خاضعة لنسبة الصفر بالمائة وبذلك يكون لدى المورد أو الخاضع لضريبة القيمة المضافة الحق بخصم ضريبة المدخلات على هذه التوريدات.

مثل: تقديم خدمة التأمين على الحياة داخل المملكة العربية السعودية يكون معفى من الضريبة، ولكن ان كان تقديم هذه الخدمة لشخص غير مقيم في المملكة يكون خاضع لنسبة صفر بالمائة. (مادة رقم 31 فقرة 2)

ختاماً:

من أهم الفروقات بين ضريبة القيمة المضافة الصفرية والمعفاة، أن الضريبة الصفرية لا يلزم نص قانوني لتغيير نسبتها، ولكن المعفاة يلزم نص قانوني لتغييرها لتكون خاضعة لضريبة القيمة المضافة مهما كانت النسبة، و إن جميع السلع والخدمات الخاضعة للنسبة الصفرية يمكن خصم ضريبة المدخلات الخاصة بها بينما الخدمات والسلع المعفاة لا يمكن خصمها.

هو ان يعد المورد انه ورد السلع أو الخدمات التي تصرف فيها قد ورِّدت افتراضيًا، وبناءً على ذلك تفرض الضريبة على هذا التوريد المفترض، علمًا بأن الخاضع قد لا يكون استلم مقابلًا لهذه السلع أو الخدمات، لكن ليس من حق الخاضع أن يسقط حق الدولة في هذه الضريبة.

تفرض ضريبة التوريد المفترض في حال كان الشخص الخاضع للضريبة قد خصم ضريبة المدخلات عن هذه السلع أو الخدمات.

ويعد تصرف الخاضع بأي مما يلي توريدًا مفترضًا:

التنازل عن السلع لغير غايات النشاط، سواءً بمقابل أو بدون.

تغيير استخدام السلع للقيام بتوريدات غير خاضعة للضريبة.

الاحتفاظ بالسلع بعد توقف النشاط.

توريد السلع دون مقابل مالم يكن التوريد في سياق العمل، كعينات الهدايا ذات القيمة الزهيدة.

استخدام سلعًا تشكل جزاءً من الأصول استخداماً شخصيًا.

توريد خدمات دون مقابل.

في حال خصم الشخص الخاضع للضريبة جزءًا فقط من ضريبة المدخلات عند شراء السلع والخدمات أو عند استيراد السلع المرتبطة مباشرة بأي توريد مفترض، فسوف يتم تعديل قيمة التوريد المفترض بحيث يعكس القيمة النسبية لضريبة القيمة المضافة التي تم خصمها.

وأيضًا هنالك توريدات أعفتها تشريعات القيمة المضافة التي تكون دون مقابل وبذلك فإنها لا تعد توريداً مفترضًا يفرض عليه ضريبة وفقًا للحالات التالية:

إذا قام الشخص الخاضع بتوريد هدايا وعينات بغرض الترويج لنشاطه الاقتصادي، شريطة ألا تتجاوز القيمة السوقية العادلة لكل من الهدايا أو العينات التي وردها دون مقابل مبلغ (200) ريال سعودي غير شامل ضريبة القيمة المضافة لكل شخص عن كل سنة تقويمية. ويتجاهل توريدات السلع والخدمات التي تتم بين أعضاء المجموعة الضريبية، حيث انها تُعامل كشخص واحد وبناءً على ذلك فإنه لا يمكنها القيام بالتوريد لنفسها، وبالتالي فإن التوريدات من أحد الأعضاء الى عضو آخر يقع خارج نطاق ضريبة القيمة المضافة.

ونفس الحالة السابقة إذا قام الخاضع بتقديم هدايا لموظفيه شريطة أن لا تتجاوز قيمتها (200) ريال سعودي غير شامل ضريبة القيمة المضافة لكل شخص عن كل سنة تقويمية، وشرط آخر أن لا يتجاوز إجمالي الهدايا والعينات للسنة التقويمية الواحد (50,000) ريال سعودي على أساس القيمة السوقية العادلة لتلك الهدايا والعينات.

ولقد أعفت التشريعات التالف والمسروق والمفقود من السلع، كونه توريدًا مفترضًا وعليه لا يفرض ضريبة القيمة المضافة بشرط أن يستوفي الضوابط والشروط التي وضعتها الهيئة، وقد تطلب الهيئة ما يثبت تلف أو سرقة أو فقدان السلع بتقرير من الشرطة أو شهادة تثبت ذلك من شركة التأمين.

تُعرف الفاتورة الضريبية على أنها: فاتورة يتم إصدارها بشأن توريدات خاضعة للضريبة، وفقا للمتطلبات المنصوص عليها في النظام واللائحة.

سابقاً كان يتم اصدار الفواتير الضريبية بشكل يدوي أو من أي برنامج مساعد مثل برنامج الوورد أو الإكسل، ولكن بعد ذلك أعلنت هيئة الزكاة والضريبة والجمارك عن موافقة مجلس إدارتها على لائحة الفواتير الإلكترونية، وأن يكون تاريخ الإلزام بإصدار وحفظ الفواتير إلكترونيًا بدءاً من تاريخ 4 ديسمبر 2021م.

و لذلك سنتطرق لتعريف الفواتير الضريبية الإلكترونية (الأساسية) والفواتير الإلكترونية المبسطة، والفرق بينهم.

الفاتورة الضريبية الإلكترونية (الأساسية):

هي الفاتورة التي يتم إصدارها من منشأة الى منشأة أخرى وتحتوي على جميع عناصر الفاتورة الضريبية، وهي:

- عنوان المستند “فاتورة ضريبية” أو “فاتورة ضريبية مبسطة”

- التواريخ: تاريخ إصدار الفاتورة والتاريخ الذي سيتم فيه التوريد اذا كان مختلف عن تاريخ إصدار الفاتورة

- الرقم التسلسلي للفاتورة الضريبية

- بيانات المورد: اسم المورد – عنوان المورد – رقم تسجيل ضريبة القيمة المضافة

- بيانات العميل: اسم العميل – عنوان العميل – رقم تسجيل ضريبة القيمة المضافة

- تفاصيل التوريد أن يكون باللغة العربية ولا مانع من لغة أخرى الى جانب اللغة العربية

- إجمالي المبلغ قبل ضريبة القيمة المضافة

- نسبة ضريبة القيمة المضافة الخاضعة

- الإجمالي بعد احتساب ضريبة المضاف

الفاتورة الضريبية المبسطة:

فاتورة يتم إصدارها بما يتعلق بتوريدات خاضعة لضريبة القيمة المضافة وتكون في حالات محددة وتحتوي على بيانات أقل من الفاتورة الضريبية (الأساسية).

وتصدر هذه الفاتورة عادة من منشأة الى شخص (فرد)، أي إلى أشخاص غير خاضعين لضريبة القيمة المضافة، ويجب أن تحتوي على رمز الاستجابة السريعة (QR Code)، علماً بأنه أصبح من الواجب تطبيق رمز الاستجابة السريعة على الفواتير الضريبية الأساسية ابتداءً من تاريخ 1 يناير 2023 وهي المرحلة الثانية من الفوترة الإلكترونية.

اذا كنت شخص مكلف وخاضع لضريبة القيمة المضافة فيجب عليك معرفة ما هي الالتزامات والشروط الواجب الامتثال لها وفيما يلي سيتم ذكر أهم الالتزامات المنصوص عليها في النظام واللائحة.

-

- إصدار الفواتير:

- يجب على كل شخص خاضع لضريبة القيمة المضافة أن يصدر فاتورة ضريبية سواءً كانت فاتورة مبسطة أو فاتورة أساسية، لكل شخص اعتباري أو طبيعي خاضع للضريبة ولكل شخص غير خاضع ايضاً، ويجب إصدار الفواتير حسب ما حددته الهيئة من اشتراطات لإصدار الفاتورة الضريبية. (المادة “53”)

- تقديم إقرارات ضريبة القيمة المضافة:

- يجب على كل شخص مسجل لأغراض ضريبة القيمة المضافة وكل من يكون ممثل لخاضع لضريبة القيمة المضافة أن يقوم بتقديم إقراره الضريبي عن توريداته ومصاريفه خلال الفترة الضريبية، سواءً كانت شهرية أو ربع سنوية (ثلاثة أشهر).

- ويعتبر الإقرار الضريبي تقييم ذاتي للشخص عن توريداته ومصاريفه وما هو المبلغ المستحق عليه الواجب دفعه أو المبلغ المستحق له من الهيئة الجائز استرداده، ويجوز طلب الاسترداد خلال خمس سنوات.

- يجب تقديم الإقرار ودفع الضريبة المستحقة على المكلف في موعد أقصاه اليوم الأخير من الشهر الذي يلي انتهاء الفترة الضريبية التي يتعلق بها الإقرار. (المادة “62”)

- حفظ السجلات:

- يجب على جميع الأشخاص الخاضعين لضريبة القيمة المضافة الإحتفاظ بالسجلات الضريبية التي تتعلق بإحتساب ضريبة القيمة المضافة وذلك لأغراض التدقيق وايضاً لأغراض الفحص والمراجعة من قبل موظفي الهيئة إذا تطلب الأمر ذلك، ويشمل ذلك أي مستندات مستخدمة في تحديد قيمة الضريبة المستحقة عن كل إقرار ضريبي.

- يجب الاحتفاظ بالسجلات لفترة الحفظ الأساسية والبالغة 6 سنوات. (المادة “66”)

- شهادة التسجيل في نظام ضريبة القيمة المضافة:

- يجـب على الشخص المقيم الخاضع للضريبة والمسجل لدى الهيئة في نظام ضريبة القيمة المضافة وضع شهادة التسجيل في مقر عمله الرئيسي وجميع فروعه بـحيث تكون ظاهرة للعامة. (المادة “8-8”)

- تصحيح الأخطاء السابقة:

- إذا تبين للخاضع وجود خطأ في إقراره الضريبي أو عدم صحة المبلغ المدرج في إقراره أو تخلف عن الإمتثال لأي التزام ضريبي، يجب عليه إبلاغ الهيئة وتصحيح الخطأ من خلال تعديل الإقرار الضريبي.

- إذا كان الخطأ ينتج عنه فرق ضريبي بمبلغ أكثر من 5,000 ريال يجب عليه إبلاغ الهيئة خلال 20 يوم من اكتشافه لذلك الخطأ أو القيمة الغير صحيحة وتعديل الإقرار السابق.

- وإذا كان أقل من 5,000 ريال فيمكن تصحيح الخطأ من خلال تعديل صافي الضريبة في الإقرار السابق. (المادة “63”)

- إصدار الفواتير:

يجب على الملزم باستقطاع الضريبة أن يقوم بالتسجيل لدى الهيئة وتقديم بيان استقطاع شهري، وعليه أن يقدم البيان الشهري ويُسدد المبلغ المستقطع خلال العشرة أيام الأولى من الشهر الذي يلي شهر الدفع للمستفيد.

مثال: إذا سدد مقيم أتاوة إلى غير مقيم في 19 فبراير يكون واجب على الملزم بتوريد استقطاع الضريبة أن يقدم بيان للهيئة ويسدد الضريبة المستقطعة في موعد أقصاه 10 مارس كما يجب عليه تزويد المستفيد بشهادة تبين المبلغ المدفوع له وقيمة الضريبة المستقطعة منه.

بالإضافة الى بيان الاستقطاع الشهري و سداد الضريبة، يجب على الملزم بضريبة الاستقطاع تقديم بيان سنوي في موعد لا يتجاوز 120 يومًا من انتهاء السنة المالية.

تستقطع الضريبة على كل نوع دخل بنسبة معينة تم تحديدها من قبل الهيئة، ويجب على الشخص الملزم بسداد الضريبة تحديد نوع الدخل المعني من أجل تحديد السعر الذي تستقطع الضريبة على أساسه.

غالبًا ما تلجأ الكثير من المنشآت المقيمة في المملكة العربية السعودية إلى طلب خدمات من شركات أو من أفراد من خارج المملكة سواءً كانت هذه الخدمات استشارية أو تقنية أو هندسية، وعند طلب هذه الخدمات من غير المقيمين فإن هذه الخدمات قد تخضع لضريبة الاستقطاع من قبل هيئة الزكاة والضريبة والجمارك.

تُعرف ضريبة الاستقطاع بأنها ضريبة مباشرة تُحدد بنسب معينة و يخضع لها غير المقيمين في السعودية، تُستَقطع مِن المبالغ التي يحصلون عليها مِن مصدر في المملكة وتتراوح نسب ضريبة الاستقطاع في المملكة العربية السعودية مابين 5 و 20.

من هو الشخص الملزم باستقطاع الضريبة؟

الشخص الملزم يعرف بأنه أي شخص مقيم في المملكة العربية السعودية سواءً كان مكلف أو غير مكلف، أو منشأة دائمة لغير المقيم الذي يدفع مبالغ من مصادر في المملكة لغير المقيم وبذلك ويكون هو مسؤولاً عن توريد مبلغ ضريبة الاستقطاع إلى الهيئة.

أما فيما يتعلق بالشخص الطبيعي المقيم فإنه لا يعد ملزماً بالاستقطاع إلا في الحالات التي يقوم فيها بدفع مبلغ ما من مصدر في المملكة على خدمات من شخص غير مقيم لأغراض نشاطه الاقتصادي.

تعتمد الفترات الضريبية على حجم التوريدات السنوية للمكلف، وتكون الفترة الضريبية للأشخاص الخاضعين لضريبة القيمة المضافة الذين تتجاوز توريداتهم السنوية الخاضعة لضريبة القيمة المضافة مبلغ 40 مليون ريال خلال الاثني عشر شهرًا السابقة شهرية، وما عدا ذلك يكون بشكل ربع سنوي كل ثلاث أشهر.

ويجوز للخاضع الذي لم تتجاوز توريداته السنوية 40 مليون ريال أن يتقدم بطلب للهيئة بأن يستخدم الفترة الشهرية، وللهيئة الموافقة أو الرفض.

وكذلك للشخص الذي يستخدم الفترة الشهرية لمدة سنتين أن يتقدم بطلب للهيئة لاستخدام فترة ضريبية ربع سنوية، بشرط أن لا تتجاوز قيمة توريداته خلال السنة مبلغ 40 مليون ريال عند تقديم الطلب.

الشخص المستخدم الفترة الشهرية يقدم أول إقرار للهيئة في نهاية الشهر التالي لشهر التوريد، كأن يقوم بتقديم إقرار ضريبة شهر يناير في تاريخ 28 فبراير.

أما الشخص المستخدم للفترة الربع سنوية يقدم أول إقرار للهيئة في آخر يوم من الشهر الذي يلي الثلاثة أشهر للتوريد، كأن يقدم الإقرار الضريبي للربع الأول من السنة في تاريخ 30 أبريل.

اذا كنت شخص طبيعي أو اعتباري، ولديك نشاط اقتصادي، وتمارس نشاطك بصورة مستمرة ومنتظمة، وهدفك من هذا النشاط هو تحقيق الدخل، فأنت من الأشخاص الخاضعين لأنظمة وتشريعات ضريبة القيمة المضافة في المملكة العربية السعودية، يوجد نوعين للتسجيل، إلزامي واختياري.

التسجيل الاختياري

أجازت التشريعات لمن تقل توريداته أو مصاريفه خلال الإثنى عشر شهرًا الماضية أو المتوقعة عن الإثنى عشر شهرًا اللاحقة عن 375,000 ريال وزادت عن 187,500 ريال، أن يقوم اختياريًا بالتسجيل لأغراض ضريبة القيمة المضافة، وأيضًا أتاحت التشريعات لمن تكون جميع توريداته من فئة الصفر بالمئة أن يقوم بالتسجيل بشكل اختياري، ويبدأ نفاذ التسجيل من تاريخ قبول الهيئة لطلب التسجيل.

التسجيل الالزامي

يصبح التسجيل إلزامياً لكل شخص يورد سلعًا وخدمات خاضعة لضريبة القيمة المضافة شريطة أن تصل توريداته من السلع أو الخدمات الخاضعة للضريبة خلال الاثني عشر شهرًا الماضية أو المتوقعة للإثنى عشر شهرًا اللاحقة حد التسجيل الإلزامي وهو 375,000 ريال سعودي، يجب التسجيل خلال 30 يومًا من نهاية الشهر الذي تصل فيه التوريدات الحد الإلزامي، و يبدأ نفاذ التسجيل ابتداءً من بداية الشهر الأول الذي يتوقع فيه أن تتجاوز التوريدات حد التسجيل الإلزامي.

لم تجد سؤالك؟

نحن هنا لمساعدتك! إذا لم تجد إجابة على سؤالك، استخدم خانة المساعدة أدناه

جاري الارسال

جاري الارسال